par Ivan Ascher

(L’article « Donald Trump, Wolf of Wall Street? » est paru le 3 janvier 2017 dans Progress in Political Economy,

traduction Nicolas Bouleau)

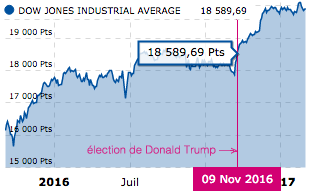

Le 9 novembre 2016, en dépit de la nouvelle sensationnelle de la victoire électorale de Donald Trump, les marchés financiers mondiaux ne se sont pas effondrés. En fait, ils se sont ralliés, montrant ainsi, une fois pour toute, que les marchés n’avaient cure de l’idéologie. Dès lors que le Trésor arrive dans les mains d’un ancien de Goldmann Sachs, peu importe pour Wall Street qui gagne la présidence des Etats-Unis.

Surprenant ? Après tout n’y a-t-il pas une affinité élective entre le monde de la finance moderne — qui vit dans le risque et la volatilité — et la perspective qu’un milliardaire imprévisible, nihiliste et craintif devienne le prochain président des États-Unis?

Considérez ce que nous avons appris en 2008 — à savoir, que les marchés d’aujourd’hui sont principalement des marchés dérivés. Au début des années 1970, les dérivés ont commencé à être utilisés dans la gestion du risque financier — typiquement le risque de faire des affaires dans un monde sans étalon-or. Cependant, comme il est devenu possible de fixer le prix de ces contrats avec une fiabilité croissante, le marché des produits dérivés a commencé à éclipser le marché des actions et des obligations. En conséquence, la dimension spéculative de la finance de marché a commencé à masquer sa fonction de véhicule de l’investissement.

Prenez les credit default swaps (CDS). Il n’y a pas si longtemps, ils étaient salués comme une solution au problème du risque de crédit. Si les banques pouvaient s’assurer contre le défaut de l’emprunteur, même les pauvres pourraient obtenir un prêt hypothécaire et joindre les rangs de la «société de patrimoine». Cependant, comme davantage de gens se sont endettés, il est devenu possible pour d’autres de spéculer sur leur malheur potentiel. Le gestionnaire de fonds spéculatifs John Paulson par exemple, a pu ainsi, avec l’aide de Goldman Sachs, placer un pari d’un milliard de dollars sur la vraisemblance que les emprunteurs de subprimes se trouveraient en défaut de paiement.

Quand finalement il s’est avéré que Paulson avait été autorisé à sélectionner secrètement les hypothèques sur lesquelles il pariait, un employé de Goldman Sachs fut accusé de fraude en valeurs mobilières et la banque d’investissement a reçu une tape sur les doigts. Quant à Paulson, il s’est simplement enrichi d’un milliard de dollars, juste pour refaire surface quelques années plus tard comme conseiller économique de Donald Trump.

Au delà de la turpitude de nombreux soi-disant investisseurs et du risque systémique engendré par des années de dérégulation, ce que la crise de 2008 a révélé c’est que les intérêts de Wall Street ne sont pas simplement indépendants de ceux des gens de la rue. La plupart du temps, ils sont en fait radicalement opposés aux intérêts de l’économie « réelle » et de la politique en général. Il est tout à fait possible, par exemple, qu’un gestionnaire de fonds de pension tire bénéfice de la vulnérabilité accrue de ceux dont il gère les fonds, tout comme il est possible qu’une compagnie d’assurance profite d’une augmentation apparente du taux de criminalité. En fait, même l’ascension d’un démagogue pourfendeur et clivant ne fait pas obstacle aux intérêts de certains financiers de Wall Street, dont beaucoup sont en position de bénéficier d’une volatilité accrue.

Mais ce n’est pas tout. Si Donald Trump est en effet une figure d’époque – l’époque de la financiarisation – ce n’est pas seulement à cause de sa cupidité et de son insouciance. C’est aussi à cause de sa relation notoirement trouble avec la vérité. Il est facile de convenir avec le New York Times que Trump est «pathologique dans sa malhonnêteté». Mais il est important aussi de reconnaître que ses mensonges ne sont pas n’importe quels mensonges et que si Trump est sûrement un sociopathe, il n’est pas le seul affecté par cette pathologie. En fait, elle sévit dans une grande part de la finance moderne.

Comme l’a suggéré John Maynard Keynes lui-même, les marchés financiers ressemblent à un concours de beauté où les participants sont invités à choisir parmi des photographies les visages qu’ils jugeront les plus jolis. Keynes explique que dans un tel concours les joueurs choisiraient non pas selon leur propre préférence personnelle, mais selon ce qu’ils imaginent être le choix des autres joueurs. Et en effet, dans les marchés d’aujourd’hui comme dans le concours Miss Etats-Unis, peu importe ce que la vraie nature de la beauté peut être, ou en quoi consiste la «valeur fondamentale» réellement. Tout ce qui compte, c’est la perception des gens et dans quelle mesure ils peuvent être devinés ou manipulés.

Comme les infos sur Breitbart [média conservateur américain], les marchés financiers sont alimentés autant par la rumeur que par les faits. Et à l’ère du trading haute fréquence, il est sans importance pour les spéculateurs que le cours d’une action reflète la performance d’une entreprise. De la même façon, les gestionnaires de portefeuille d’aujourd’hui ne se soucient pas du cours des actions de la veille, pas plus que le président élu se souciera demain de ce qu’il a tweeté ce matin. Dans les deux cas, tout ce qui compte, c’est la volatilité créée par des avis imprévisibles — une volatilité qui peut être dévastatrice pour ceux dont la réputation est en jeu, mais peut être extrêmement lucrative pour ceux qui savent comment la rentabiliser. Et si la posture d’imprévisibilité de Trump est incontestablement folle sur les questions de sécurité nucléaire, elle est néanmoins parfaitement compatible avec la logique de la finance spéculative. Et ce n’est certes pas une bonne nouvelle.

J’ajoute un petit commentaire technique à cet excellent article. Les options sont les principaux produits dérivés qui sont cotés et commercialisés depuis les années 1970 sur les marchés financiers du monde entier. Elles portent sur un actif qui est leur « sous-jacent ». Ce peut être la plupart des actifs : devises, actions, matières premières, obligations, etc. Elles jouent le rôle d’assurance contre certaines évolutions du cours du sous-jacent.

La volatilité est l’agitation des cours. Sur les marchés financiers toutes les cotations sont agitées, plus ou moins selon les périodes. Le cours des options est lui-même agité.

Lorsque l’incertitude augmente la volatilité augmente et donc aussi la valeur des options — c’est ce que souligne très justement l’article : mieux vaut faire du business sur ce qui a de la valeur que sur ce qui ne vaut pas grand chose…

J’ajoute un point sur lequel je ne cesse d’insister : curieusement la valeur d’arbitrage d’une option (qui empêche et l’acheteur et le vendeur de faire un profit sans risque) ne dépend pas de la tendance du sous-jacent mais uniquement de sa volatilité. La volatilité doit être pensée comme une sorte de fumée intrinsèquement produite par les marchés financiers qui exprime l’incertitude et qui cache le signal-prix de l’évolution des grandeurs économiques.

Après le théorème d’Arrow et Debreu (années 1950) qui démontrait l’existence d’un équilibre de marché même en situation d’incertitude si on commercialisait les produits dérivés, on a cru qu’on pouvait remplacer la prestation qui était fournie par le signal-prix par les assurances que sont les produits dérivés. C’est une erreur, on a besoin d’une information sur la rareté des ressources non renouvelables pour engager la transition énergétique et cette information on ne l’a plus.

Alors quoi ? Il paraît difficile de supprimer les marchés financiers et même de diminuer leur influence — sauf dans des programmes électoraux radicaux dont on n’a pas le temps d’attendre le succès. Il faut donc, comme le suggérait Robert Solow organiser une information publique précise sur tous les indicateurs environnementaux : le marché ne fait pas le job !